אדם א׳ מרוויח בשנה הראשונה 100,000 ש״ח, באותה שנה יש 0% אינפלציה, ובשנה השנייה השכר שלו עולה ב - 2%.

גם אדם ב׳ מרוויח בשנה הראשונה 100,000 ש״ח, אבל באותה שנה יש 4% אינפלציה, ולאחר אותה שנה השכר שלו עולה ב - 5%.

את הניסוי מבצעים שלוש פעמים (כל פעם עם קבוצה אחרת) ושואלים אחת מהשאלות הבאות את הנבדקים:

1. מי מרוויח יותר בסוף השנה השנייה במונחים כלכליים?

2. מי מאושר יותר לדעתכם בסוף השנה השנייה?

3. למי לדעתכם יש הסתברות גבוהה יותר לעזוב את עבודתו לאחר השנה השנייה?

מרבית העונים אומרים כי אדם א׳ עשיר יותר בסוף השנה השנייה, אך טוענים במקביל כי אדם ב׳ מאושר יותר, וכי סביר שאדם א׳ יעזוב את העבודה יותר מאדם ב׳.

התופעה הזו מכונה ״אשליית הכסף״ (Money Illusion), וטוענת שאנשים מודדים את העושר הכלכלי שלהם במונחים נומינליים ולא במונחים ריאליים. או במילים אחרות - בכמה כסף יש להם, ולא במה הכסף שלהם יכול לקנות.

תופעה נוספת שמתועדת היטב (ולאחרונה יש לה שימוש ייחודי במחקר) היא ההנחה של אנשים שהעולם הוא דטרמיניסטי, או במילים אחרות, שלכל תוצאה יש סיבה, ומרבית התופעות שאנו רואים הן בשליטתנו.

היקום כמובן אינו מקרי לחלוטין. יש לו חוקיות אבל היא הסתברותית ((כן, אני יודע שהמשפט הזה אינו הגיוני)) - אנחנו יודעים לחזות היטב את הממוצע ואפילו להסביר אותו אבל מאוד קשה לחזות התנהגות של תופעות סביב הממוצע. לפעמים מחירים עולים, ולפעמים יורדים, אבל בממוצע, ולאורך שנים, האינפלציה חיובית כי כך אנחנו מתכננים אותה.

תופעת השאיפה לממוצע (Regression to the mean) אומרת שלאורך זמן תופעה סטטיסטית תחזור לממוצע שמאפיין אותה.

יש לכך הרבה דוגמאות, אבל באופן כללי, אם במשך כמה שנים, לדוגמא, יש בצורת חזקה, ואנחנו לא צופים שינוי מגמה בירידת משקעים לאורך זמן אז אפשר לצפות שלאחריהן יגיעו כמה שנים ברוכות. (להלן שבע השנים הטובות והרעות).

כנ״ל מדובר על מחירי דירות אשר ישאפו לשינוי הממוצע בהן לאורך זמן, אם נניח שהם מגיעים מהתפלגות מקרית סביב אותו ממוצע.

בשבוע שעבר קראתי פוסט מאוד מעניין של הכלכלן אסף צימרינג שהציג נתונים על מחירי דירות בישראל.

בפוסט אסף הציג נתונים מדוח בנק ישראל שמנתחים את עליית מחירי הדירות משנת 2002 עד 2012. הנתונים מראים עלייה עקבית במספר המשכורות שנדרש לקניית דירה החל משנת 2009.

עד עכשיו אני מקווה שלא סיפרתי לכם שום דבר חדש.

תופעה מעניינת שהעלה אסף היא שאולי המחיר ביחס לשכר הממוצע עולה, אבל אם מסתכלים על השכר החציוני של משק בית (ולא בהכרח של אדם בודד), העלייה מתונה הרבה יותר, בעיקר מפני שיותר אנשים במשקי הבית היום עובדים מבעבר.

גם אם השכר הממוצע (או החציוני) לא עלו, אבל משק בית עלה מ - 1.3 מפרנסים ל - 1.5 מפרנסים, אז השכר באותו משק בית עלה בממוצע ב - 15%. במקרה הזה גם עליית מחיר של 15% במחירי הדירות היא סבירה אם כל משקי הבית פתאום עשירים יותר ב - 15%.

השאלה ששאלתי היא מדוע בנק ישראל ביצע מחקר שהסתכל על נתונים החל משנת 2002 בלבד, ומדוע אנו לא יודעים איך השתנו מחירי הדירות בישראל ביחס להכנסת משק הבית במהלך ההיסטוריה.

האם ישראל כרגע בגל עליות יוצא דופן? אולי לא?

החלטתי לבדוק את הנושא, ואני חייב לומר שפרט להנאה של שיטוט באיזורים נידחים של ספריית האוניברסיטה שלי, מצאתי דברים נפלאים בספרים ישנים משנות ה - 50, ה - 60 וה - 70.

פעם היו אנשים מאוד רציניים שאספו נתונים על ישראל. לא ממש ברור לי מה קרה מאז.

הדבר הראשון שעניין אותי הוא איך נראו עליות מחירי הדירות בישראל, כמה רחוק בהיסטוריה שניתן למצוא.

באתר הלמ״ס מצאתי נתונים החל משנת 1963 על עליית מחירי הדירות בכל שנה ביחס לשנה הקודמת. בשנתון הסטטיסטי לישראל של שנת 1974 מצאתי לראשונה פירוט של הנתונים האלה, והם התחילו ב - 1960. מצאתי גם הרבה דברים מעניינים אחרים שאשתדל לכתוב עליהם בעתיד.

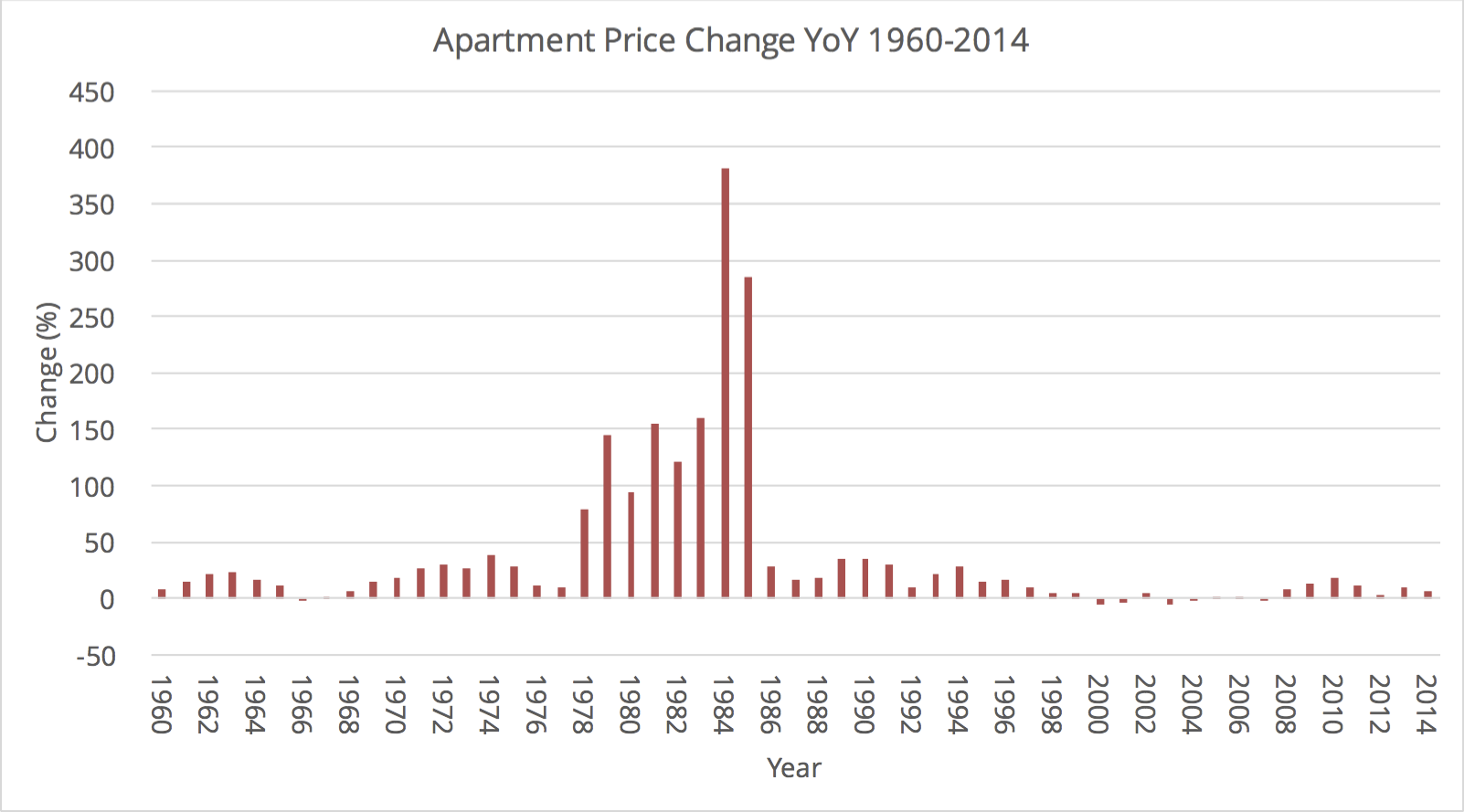

בגרף הבא רואים את השינוי במחיר הדירות, באחוזים לעומת השנה שעברה החל מ - 1960:

שימו לב כמה שמח היה בישראל בשנות השמונים בה מחירי דירות עלו בכל שנה ביותר מ - 100 אחוזים.

עכשיו אני מקווה שאתם חושבים לעצמכם ״איזה ליצן, הוא כרגע הזכיר לנו את אשליית הכסף - זה שינוי במחירים שלא תוקן לאינפלציה״, ואתם אכן צודקים.

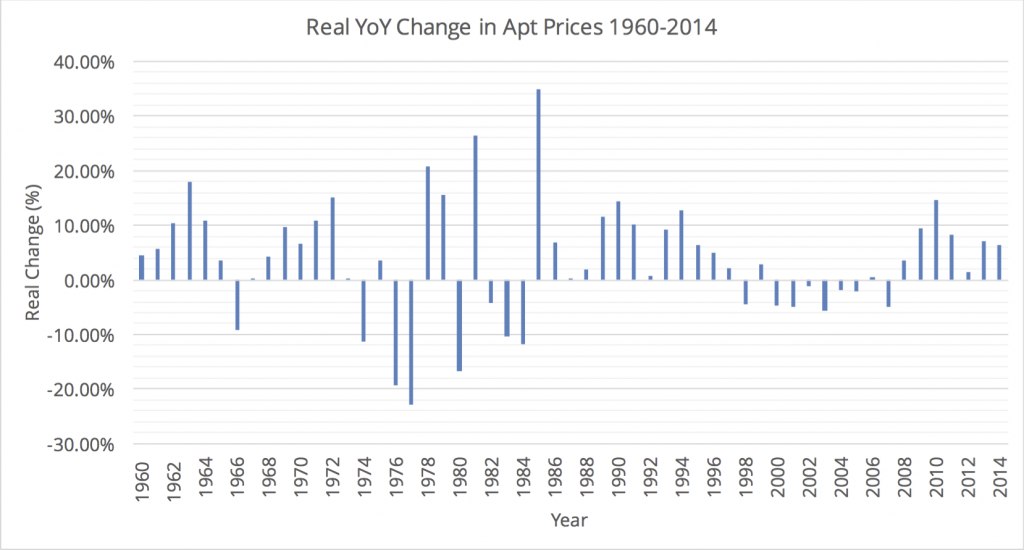

לאחר תיקון שינוי המחיר לאינפלציה באותה שנה, מתקבלת התמונה הבאה:

פתאום שנות ה - 80 נראות הרבה יותר שמחות עם זעזועים רציניים במחירי הדירות (עליות וירידות חדות, עד תכנית הייצוב של 1985).

אבל שמים לב לעוד כמה דברים מעניינים:

- ישראל חוותה גלים של עליות מחירים ריאליות בהם המחירים עלו במעל 10% בשנה בכל עשור החל מ - 1960. השנים 2009-2014 אינן כה יוצאות דופן.

- את הגל של שנות ה - 90 אפשר להסביר בגל העלייה מבריה״מ והמחסור החמור בדירות (למי שזוכר את שכונות הקרוואנים).

- אבל איך מסבירים את הגל סביב 1963? או את הגל עד מלחמת יום כיפור ב - 1973?

נניח שניתן למצוא הסברים לכל אותם גלי עליות מחירים (האופוריה אחרי ששת הימים עד 1973, האינפלציה של שנות ה - 80, גל העלייה של שנות ה - 90 וירידת הריבית העולמית של שנות - 10), כיצד ניתן להסביר את שוך הגל? מדוע עליות המחירים נעצרות ומתמתנות ולעתים אף עוברות לירידות מחירים?

ניתן לומר שזוהי חזרה לממוצע, אבל מה גורם לאותה חזרה? ומהו אותו ממוצע? האם זה ממוצע אפס (אין שינוי במחירי הדירות), חיובי (מחירי הדירות תמיד עולים לאורך זמן), או אולי שלילי (מחירי הדירות יורדים לאורך זמן???)

להערכתי יש שלושה גורמים לחזרה לממוצע, ואני מקווה שיימצאו הנתונים לאשש את ההערכות הללו:

- למשקי הבית, בשלב כלשהו, יש תקרה לגובה התשלום שהם יכולים לשלם עבור משכנתא. הם יכולים להאריך את המשכנתא בעוד כמה שנים, ואולי לקחת אחוז גבוה יותר של משכנתא לעומת הון עצמי, אבל בסוף, הם חסומים בתשלום של בערך שליש מהשכר שלהם.

המחירים עולים ועולים, אך כשמגיעים לתקרה הזו חלה התמתנות בביקוש. - הממשלה מגיבה - על אף כל הסיסמאות של שרים למיניהם, לדעתי אין לממשלה יכולת להגיב למחסור בהיצע דירות בטווח של פחות מחמש שנים (אולי שלוש במקרה הממש מהיר). תהליכי התכנון והאישור ארוכים, הקבלנים צריכים למצוא עובדים, ובפועל לבנות בניינים לוקח כמה שנים.

- הקבלנים מגיבים - כשהמחיר עולה היום, הקבלנים מתחילים לבנות למחר. שנתיים או שלוש לאחר מכן, מתברר שהרבה קבלנים בנו ביחד יותר מדי דירות, ויש היצע גדול מדי, כפי שניתן היה לראות בתחילת שנות האלפיים.

מה שאני מנסה להראות בפוסט הזה הוא שעליות מחיר ריאליות של 10% ויותר בשנה אינן נדירות בישראל. מעבר לכך, חשוב מאוד להתמקד בעליית מחירים ריאלית, ולזכור שתופעות צריך לבחון לאורך תקופה ארוכה כדי לוודא שמדובר בבעיה, ולא פשוט בסטייה רגעית מהממוצע כפי שניתן לראות במקרים רבים.

החיטוט בנתונים הוביל אותי לשאול בכמה עלו באמת מחירי הדירות בישראל על פני השנים, או במילים אחרות האם השקעה בדירות בישראל היא השקעה טובה לאורך זמן. כשאומרים ״השקעה טובה״, צריך להשוות אותה לאלטרנטיבה. במקרה הזה אני מתכנן להשוות לשוק המניות ולשוק האג״ח בישראל.

כשעושים חישוב על הנתונים בגרף, מקבלים עלייה ריאלית ממוצעת של 3.1% במחירי הדירות בישראל מאז 1960. זו עלייה גבוהה מאוד במשך כל-כך הרבה שנים, ואם מוסיפים לה את תשואת השכירות מהשקעה על דירות, נראה כי השקעה בדירות לטווח ארוך הייתה משתלמת בישראל עד היום (אך עדיין הניבה פחות מהשקעה בשוק המניות).

מקור העלייה המתמיד אינו ברור לי. כפי הנראה בחלק מכך מדובר בעלייה באיכות הדירה (בפועל, היא יותר גדולה, ממוזגת, בעלת חניה ושטחים ציבוריים ועוד), אבל את התאוריה הזו צריך לבדוק.

יש סיבה שאני סקפטי לגבי עלייה ריאלית של מחירי דירות לאורך זמן. כדי שהערך של נכס יעלה באופן ריאלי לאורך זמן, צריכים לקרות אחד משני דברים:

- ההכנסה/התשואה מהנכס צריכה לעלות. אבל התשואה על ההכנסה (שכירות) בישראל לאורך שנים לא השתנתה ואם בכלל, היא ירדה.

- הנכס נהיה יותר נדיר - כלומר הביקוש עולה על ההיצע של דירות. מכיוון שכמות חסרי הדיור בישראל לא עלתה (לא אנשים ללא בעלות על דירות. אנשים ללא דיור), כנראה שיש מספיק היצע של דירות.

התאוריה הכלכלית אומרת שלאורך זמן ארוך (עשרות שנים), מחירי דירות אינם צריכים לעלות בצורה ריאלית כמעט כלל. אם מסתכלים על נתונים של ארה״ב, למשל, זה המצב.

ככל שהמשכתי את הניתוח, הגעתי למסקנה (שמאוד הפתיעה אותי) שמחירי הדירות בישראל, פרט לעיר תל-אביב, לא עלו כלל, ואף ירדו ב - 20 השנים האחרונות.

הכל שאלה של מה מודדים, והיא שאלה שלדעתי מאוד מעניינת.

נשמע לכם לא אמין? בפוסט הבא אנתח את היחס בין מחיר הדירה הממוצע לשכר הממוצע נטו של משק בית (ולא של אדם בודד), כדי לבדוק האם דירות אכן נהיו יקרות יותר בישראל מבעבר, או שאנחנו חווים כאן תופעה אחרת.

אתם מוזמנים להרשם לעדכונים במייל (מצד ימין למעלה), וכמובן אשמח אם תשתפו את הפוסט באמצעי המדיה החברתית השונים.

חבל שהדיונים החשובים האלה לא נעשים בעיתונים הגדולים, יותר מוכר לספר ש"דופקים אותך".

תודה רבה!

מעניין, תודה.

בנוגע להערת השוליים - הייתי נמנע מקביעות כאלו. היקום דווקא דטרמיניסטי לחלוטין, אבל אין שום סיכוי שנצליח לעקוב אחרי החוקיות המולקולרית שלו בפרוטרוט. אמנם הכלי הכי טוב שלנו להתמודד עם זה הוא להגדיר לכל משתנה פילוג שנראה לנו מתאים ולהפכו למשתנה אקראי, אבל זה לא הופך את ההערה שלך לנכונה.

תודה על התגובה גל. לא רציתי להכנס לרמת ההתפלפלויות האלו.

מרתק. תודה רבה. מצפה להמשך.

והשאלה היא גם איך השתנה מדד תשומות הבנייה בפרק הזמן הזה. האם העלייה במחירים תואמת או עודפת על פני מדד תשומות הבנייה?

רן,

זו שאלה חשובה, אבל תשומות הבניה תלויות גם בביקוש לדירות.

אתן דוגמא:

אם היום יש ביקוש רב יותר לדירות, יבנו יותר דירות ומחיר המלט (או לבנים) יעלה.

אבל העליה נובעת מעליה בביקוש.

לחילופין, אם מחיר המלט בעולם עלה, אבל הביקוש בישראל נשאר זהה, מחיר המלט גם יעלה.

איך נדע לומר מה גרם למה?

פספסת את הקשר בין הריבית למחירי הדירות..

כשהריבית נמוכה נהרסה אנשים קונים דירות כי זו תשואה יותר טובה מבפק״ם ..

כשהריבית עולב בשלב מסויים אנשים מעדיפים לצאת מההשקעות שלהם ולשים בחסכון בבנק או באגח ממשלתי.

השאלה הגדולה לגבי מחירי הדירות היא האם הריבית תעלה, מתי וכמה

שי - תודה על התגובה.

מציע שתקרא את הפוסטים הבאים. הם גם ייתייחסו לריבית במשק ועל משכנתאות.

לא רציתי לדחוף הכל בפוסט אחד.

הריבית דווקא חיונית בכדי להבין את תופעה (3) שציינת -

"הקבלנים מגיבים - כשהמחיר עולה היום, הקבלנים מתחילים לבנות למחר. שנתיים או שלוש לאחר מכן, מתברר שהרבה קבלנים בנו ביחד יותר מדי דירות, ויש היצע גדול מדי, כפי שניתן היה לראות בתחילת שנות האלפיים."

את אותו דבר אנחנו רואים במשבר ב-2008, ותמיד השוק מתנפח - מעבר לגודל שמתאים לביקושים העתידיים האמיתיים - בתקופות של ריבית נמוכה.

למה? כי הריבית מתאמת למעשה בין היצע החסכונות של הציבור לביקוש להלוואות להשקעה. ככל שהציבור חוסך יותר, הריבית יורדת, ויותר פרוייקטים ארוכי טווח ועתירי סיכון נפתחים. זה הגיוני, כיוון שהמשמעות של החיסכון של הציבור היא שבעתיד הוא יצרוך יותר, כלומר - הוא דוחה את הצריכה עבור צריכה עתידית גדולה יותר, ולכן הביקושים בעתיד אכן אמורים לגדול עם גדילת החסכונות. כשהציבור חוסך פחות, זה אומר שהביקושים העתידיים נמוכים יותר, והריבית צריכה לעלות. יש כאן אפקט פידבק בדיוק כמו בכל מחיר שמרשים לו להשתנות ע"פ היצע וביקוש - ריבית נמוכה מעודדת צריכה וריבית גבוהה מעודדת חיסכון - כך שיש מנגנון פידבק שמביא לש"מ.

אבל הבעיה היא כמובן שכאן לא מרשים לריבית להשתנות כמו מחיר בשוק. הדפסה (או הקטנת הרזרבה או ערבות ממשלתית) מורידה באופן מלאכותי את הריבית, בתהליך שמקביל לסובסידיה ממשלתית. דרך אחרת להסתכל על זה היא על ריבית היעד כמחיר יעד בפיקוח על מחירים (מחירי ההלוואה), שגורם לחוסר התאמה הנ"ל. המשמעות היא שריבית נמוכה / הרחבת היצע המזומן (M2) גורמת לניפוח של סקטורי הון באופן שלא מתאים להעדפות הזמן של הציבור. זו אינפלציה כמו בספר, אלא שהיא מתרחשת בסקטורים שונים בזמנים שונים - ראשית בסקטורי הון הרחוקים מצריכה, ורק לאחר שהכסף "השלים הקפה" במשק האינפלציה מחלחלת למוצרי הצריכה (למחירים לוקח זמן להתגלגל, בדיוק כמו שלמוצרי הון לוקח זמן להפוך למוצרי צריכה, ולכן עליה במחיר של אמצעי יצור תגרום לעליה מאוחרת במחיר של מוצר הצריכה). העיוות הזה במחירים היחסיים גורם למשאבים, כ"א וידע לזרום לסקטורי ההון הנ"ל, ולכן הם מתנפחים ביחד עם עליית המחירים, כשבפועל אין חסכונות שיגבו את זה - כלומר אין בכלכלה מספיק משאבים כדי לספק הן את התוכניות העתידיות והן את הצריכה העכשיווית, והדבר לא מגולם במדדי סיכון.

על רגל אחת, זו התיאוריה האוסטרית למחזור העסקים, ונראה שהיא מתארת את המציאות די טוב.

תודה על ההסבר המפורט יונתן - הוא גם מעניין וגם האיר לי צדדים נוספים שכדאי לחשוב עליהם.

את נושא הריבית אני מנתח בפוסט הבא.

אני מחפש דרך להראות/למדוד את התופעה בנתוני מיקרו, ולא מאקרו, אבל אני חושב שאולי מצאתי אחת.

לפי התאוריה האוסטרית אתה צופה נפילת מחירים דרמטית (אי התאמה בין החסכונות להשקעה), או יציאת אוויר איטית?

נפילת מחירים דרמטית. קריסה.

שכר של יחיד או של משק בית הוא נתון רלוונטי ומעניין, אבל זו תמונה חלקית בלבד, כי יש הרבה מקורות מימון בנוסף לשכר (לא בדקתי, אבל לא אופתע אם זה אפילו לא המקור העיקרי לצבירת ההון העצמי הנחוץ לדירה בקרב מרבית הרוכשים).

אולי בגלל זה דווקא התחשבות פשוטה במדד - כפי שעשית - משקפת את העלייה הריאלית במחירי הדיור באופן מדויק יותר מאשר התחשבות בשינויים בשכר.

טל - תודה על התגובה.

אתייחס למימון חיצוני (ככל שאוכל) בפוסטים הבאים.

המעבר מהכנסה לאדם(ממוצעת, חציונית, מה שתחליט) להכנסה למשק בית מדלגת על עיקר הבעיה של ההתייקרות.

אם המחירים עלו אבל עכשיו גם הילדים מתחילים לעבוד וזה מגדיל את ההכנסה למשק בית - לפי ההגיון הזה, לא הייתה עליה מחירים.

אם המפרנס השני במשק בית מתחיל לעבוד יותר - זה אומר שיותר עבודה נעשית (במקום 22 ימי עבודה, נעשים 44 ימי עבודה לדוגמא) - ולכן צריך לספור את העבודה. דרך נוחה לספור את זה זה לדבר על הכנסה לאדם, כי קשה יהיה למישהו לעבוד יותר מ30 ימים בחודש או יותר מ18 שעות ביממה.

תודה על התגובה.

בוא נפריד עליית מחירים מירידה ברמת החיים.

המחירים יכולים לעלות (ולרדת) ורמת החיים יכולה להשאר קבועה, או לעלות ולרדת גם כן.

דירות נוהגים לבנות עבור משקי בית, ולא עבור אנשים יחידים.

אז הדבר הראשון שאני מנסה למדוד הוא האם משקי בית יכולים להרשות לעצמם דירות.

כמובן, שאחר כך השאלה היא האם הם עובדים קשה יותר (בסה״כ שעות לחודש, לא בכמות אנשים) עבור אותו מוצר.

הבעיה העיקרית שיש לנו היא שלא ברורה מה הסיבה ומה התוצאה:

האם משק בית היה בעל מפרנס אחד, לא יכול היה להרשות לעצמו דירה ולכן התחיל המפרנס השני לעבוד (וכך נקבל ירידה ברמת החיים).

או האם במשק הבית היה מפרנס אחד, נוסף מפרנס שני, ולכן הם פנו לקנות דירה איכותית יותר בכסף הפנוי שנוצר, וכך נוצרה עליית מחירים (ובפועל לא השתפרה רמת חייהם).

כלומר מה קדם למה - ההכנסה או העלייה במחיר?

אני לא חושב שאוכל לענות על השאלה הזו. אני רק אציג נתונים של מספר יחסים, וכל אחד יבצע את הפרשנות לפי תפיסותיו.

מעניין מאוד.

תודה.

לדעתי הבעיה האמיתית היא שלא בונים יותר דירות 2-3 חד׳. כלומר המוצר הזה שניתן לקרוא לו ״דירת entry-level״ לא מיוצר יותר. יש רק דירות "mid-range״ ו- "high-end״.

אלו חלק מהדברים שאבדוק בפוסטים הבאים - איסוף הנתונים לוקח קצת זמן.

אחת הטענות היא שלא בונים דירות קטנות כי אין ביקוש לדירות קטנות.

אם יש ביקוש לדירות קטנות שאינו תואם את הביקוש, אנחנו נראה עליית מחירים הרבה יותר גבוהה בדירות הקטנות לעומת הדירות הבינוניות.

הניתוח הראשוני שעשיתי לא הראה שזה המצב (פרט לתל-אביב, בה הכל שונה), אבל אחרי שיהיו לי כל הנתונים, אשמח לשמוע את דעתך.

רון, שים לב שמכיוון שלא בונים דירות חדשות קטנות, המחירים של דירות קטנות יעלו פחות. צריך לתקן לגיל הדירה.

והסיבה להניח שהביקוש לדירות קטנות לא נענה על ידי ההיצע היא שיש אינסנטיב חזק לעיריות לאפשר בנייה רק של יחידות גדולות, שימשכו אוכלוסייה חזקה בלבד.

זו אכן מגבלה מעניינת של המידע אלא אם משתמשים בטכניקה שבודקת את שינויי המחירים של אותה דירה בדיוק.

הצבת אתגר מעניין. נראה אם אצליח להתגבר עליו.

הבעיה העיקרית שתהיה אם שגם אם נדע את התפלגות גילאי הדירות בארץ, אני לא יודע מה התפלגות גילאי הדירות שעמדו למכירה בכל שנה.

אז אצטרך לעשות כמה הנחות מקלות, אבל נראה מה נמצא.

נתונים ממש קיימים החל משנות התשעים, אבל לפני כן קשה להשיג אותם.